Stablecoins aren’t just for holding value — they’ve become powerful tools for generating passive income. From earning interest to providing liquidity, stablecoin holders now have access to a wide array of platforms offering yields that beat traditional banks.

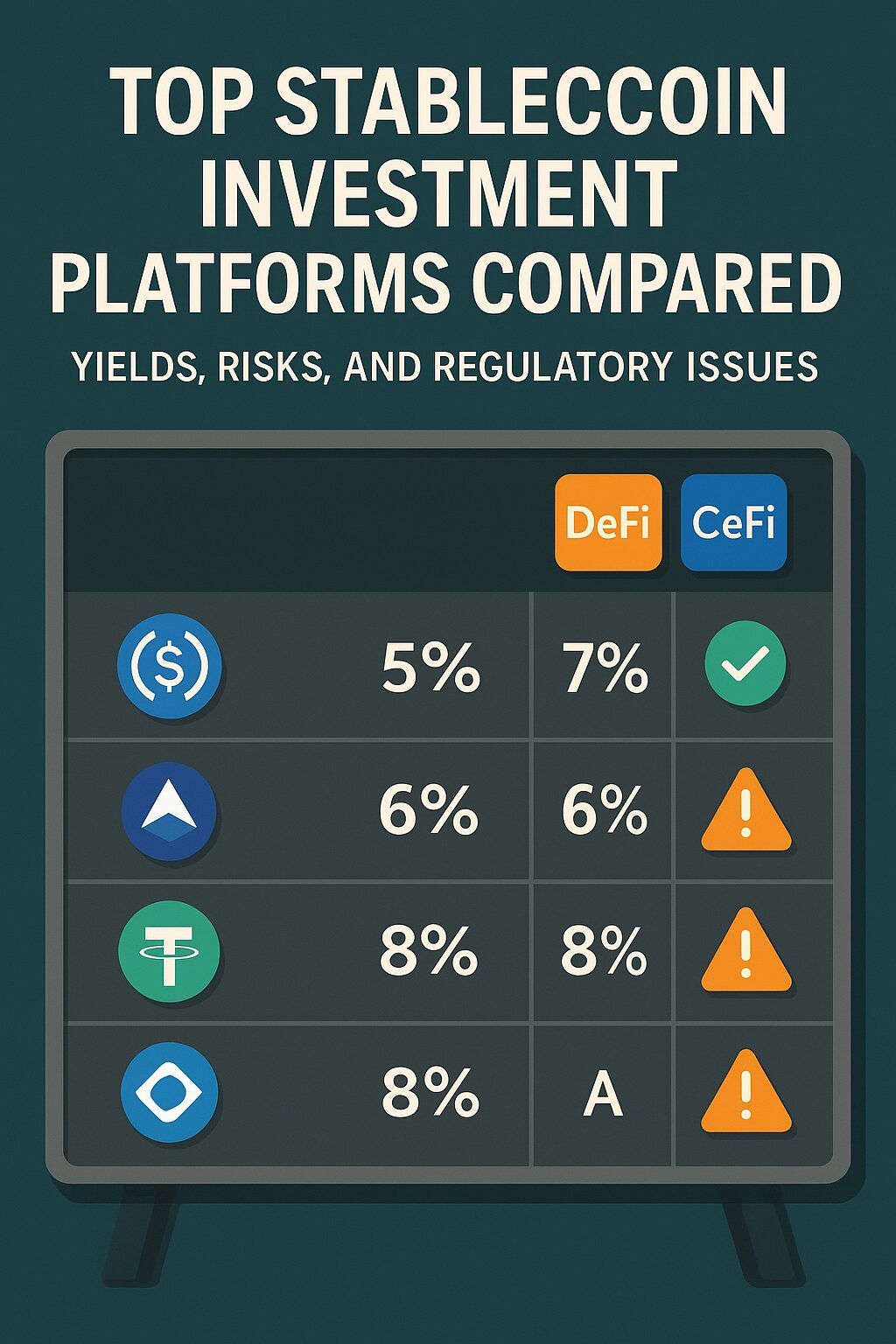

But not all platforms are equal. Some promise high returns but come with hidden risks, while others prioritize safety and compliance over aggressive yields. In this post, we’ll compare the top stablecoin investment platforms — both CeFi and DeFi — and help you find the best fit for your goals and risk profile.

2. How Stablecoin Yields Work

Stablecoin returns are typically generated in three main ways:

- Lending: You lend your stablecoins to other users or institutions and earn interest in return.

- Staking & Liquidity Pools: You deposit stablecoins into a DeFi protocol that rewards liquidity providers.

- CeFi Savings Accounts: Centralized platforms like Nexo or Coinbase offer yield-bearing accounts with varying terms.

In each case, the yield comes from borrowers, traders, or protocol incentives — and each method carries different levels of risk and transparency.

3. CeFi vs DeFi Platforms

CeFi (Centralized Finance)

Examples: Nexo, Binance, Kraken, Coinbase

Pros:

- Easy to use, even for beginners

- Often insured or licensed in some jurisdictions

- Fixed yields and more predictability

Cons:

- Funds are custodied by the platform (not you)

- Subject to regulatory crackdowns and platform failure

- Withdrawal restrictions or lockups can apply

DeFi (Decentralized Finance)

Examples: Aave, Curve, Compound, Yearn

Pros:

- Full control of funds (non-custodial)

- Higher potential yields, especially during market surges

- Transparency through smart contracts

Cons:

- Complex interfaces and higher learning curve

- Vulnerable to smart contract exploits

- No regulatory protection or insurance

Each model has its trade-offs, and choosing one depends on your experience and risk tolerance.

4. Top Platforms Compared (Yields, Terms, Trust)

| Platform | Type | Avg. Yield | Lock-Up | Notes |

|---|---|---|---|---|

| Aave | DeFi | 2–4% | No | Flexible and transparent |

| Curve | DeFi | 3–6% | Varies | Complex but powerful |

| Yearn | DeFi | 5–9% | Yes | Aggregated yields, higher risk |

| Binance Earn | CeFi | 2–6% | Some | User-friendly and trusted |

| Nexo | CeFi | 6–12% | Yes | High yields but limited withdrawal options |

| Kraken | CeFi | 3–5% | No | Regulated and reputable |

| Coinbase | CeFi | 2–4% | No | Safe but conservative |

Yield rates can change frequently. Higher returns usually mean higher risk, especially on platforms with limited transparency.

5. Risk Factors and Regulatory Issues

Before jumping in, it’s essential to understand the major risks:

- Platform Insolvency: As seen with Celsius and Voyager, CeFi platforms can collapse without warning.

- Smart Contract Exploits: DeFi protocols are exposed to bugs and hacks that can drain funds instantly.

- Depegging Risk: If the stablecoin itself loses its peg (e.g., UST), all yield becomes meaningless.

- Regulatory Pressure: Governments are increasingly regulating crypto interest products — some platforms have been forced to halt yield services.

Always research the platform’s terms, legal standing, and reserve transparency before investing.

6. Strategy Tips for Safe Yield

To earn steady returns without unnecessary risk, consider these strategies:

- Split Your Allocation: Use a mix of CeFi and DeFi platforms to diversify your exposure.

- Avoid All-In Bets: Don’t chase the highest yield with 100% of your funds.

- Reinvest Conservatively: Let a portion of your yield compound while keeping some in cold storage.

- Use Insured or Audited Protocols: If possible, stick with platforms that undergo regular audits or offer insurance.

7. Conclusion

Earning yield on stablecoins can be a smart way to grow your crypto holdings — but only if you balance opportunity with caution. CeFi platforms offer convenience, while DeFi offers control and potential upside. The best approach is usually a mix of both.

Don’t be blinded by numbers alone. Evaluate risk, platform credibility, and your own financial goals before making any move.

When used wisely, stablecoin yields can turn passive income into real financial freedom.

📌 Coming Up Next

How to Build a Safe and Profitable Stablecoin Portfolio – Real Strategies for Digital Investors

→ In our next post, we’ll go beyond theory and show you how to actually structure a stablecoin portfolio — balancing cold storage, yield farming, insurance, and cross-border use. This is the blueprint for turning stablecoins into real, sustainable income.