Why Most People Lose Money When Exchanging Currency

Every time you send money, withdraw cash abroad, or pay in a different currency, you might be losing more than you think.

In 2025, global workers, remote freelancers, international students, and long-term travelers make payments in multiple currencies every month.

But without a strategy, most people lose 3–7% of their money to exchange rate spreads, ATM fees, and hidden markups.

This guide shows you exactly how to minimize currency conversion losses, whether you live abroad, work globally, or travel full-time.

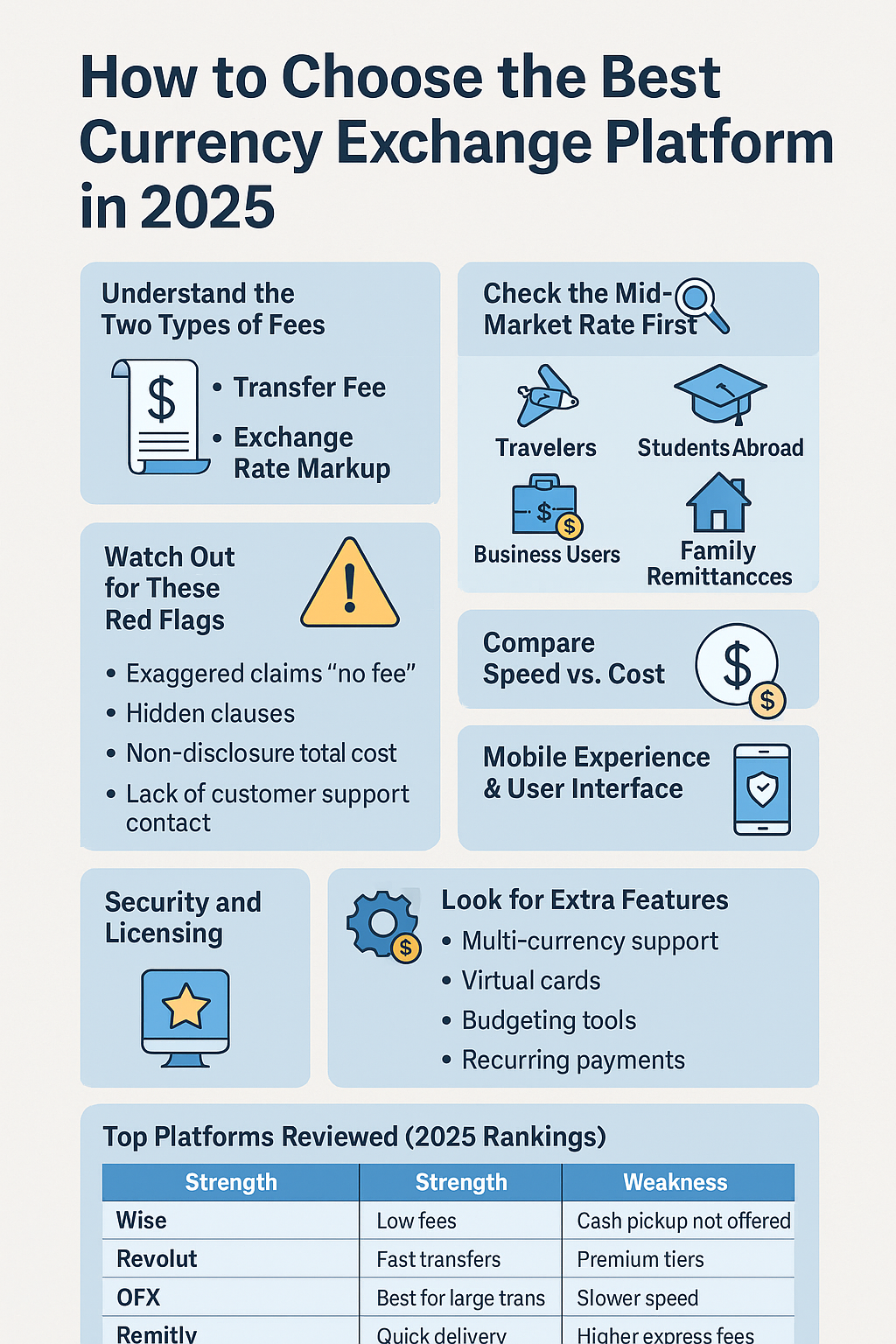

1. Understand the Real Cost: It’s Not Just the Fee

Most banks and services advertise “low fees,” but the real profit is hidden in the exchange rate.

For example:

- Bank rate: 1 USD = 1.30 CAD

- Mid-market rate: 1 USD = 1.35 CAD

- Real loss: You pay a hidden 3.7% markup

Even when fees look small, the spread can cost you more.

That’s why the “mid-market rate” or “interbank rate” is the only fair reference. Services like Wise or Google show this live.

Rule 1: Always check the real exchange rate before converting anything.

2. Use Multi-Currency Accounts to Control Timing

One powerful way to reduce exchange loss is to hold multiple currencies and convert them only when rates are favorable.

Apps that support this:

- Wise: Hold 50+ currencies, convert anytime

- Revolut: Lock in rates and set alerts

- Payoneer: Accept foreign payments in USD, EUR, GBP

If you’re paid in foreign currency, don’t convert immediately.

Wait for a good rate, then convert a large amount at once.

This simple timing strategy can save hundreds of dollars per year.

3. Avoid Airport and Bank Kiosks at All Costs

Physical currency exchange booths often charge:

- A terrible exchange rate

- Up to 10% markup

- Fixed fees on top

Instead:

- Use your Wise or Revolut card for direct local currency spending

- Or withdraw from local ATMs using cards with no foreign ATM fee

If you absolutely need cash, withdraw from a local bank ATM, not an airport.

Never exchange money at airports unless you’re in an emergency.

4. Match Currency with Spending Region

Avoid unnecessary double conversions.

Example:

- You have USD but need to spend in KRW (Korean won)

- PayPal → USD → KRW → Local vendor = double conversion

Instead, use:

- Wise: Pay directly in KRW

- Revolut: Activate KRW balance and spend from there

- Crypto debit cards (Binance, Coinbase): Can auto-convert from stablecoins

Align the payment currency with your location.

5. Watch Out for DCC (Dynamic Currency Conversion)

When traveling, you’ll often be asked:

“Do you want to pay in your home currency?”

Always say NO.

DCC is a trick that lets local vendors convert the currency for you—at a worse rate than your bank would.

Even if you’re offered convenience, you’ll often pay 5–8% more.

Tip: Always pay in the local currency. Your card will handle the conversion better.

Bonus: Use Tools to Compare Real-Time Exchange Rates

To track live exchange rates and fees, use:

- Wise Rate Checker

- XE.com / Google

- Monito.com: Compare 30+ providers instantly

- Revolut Alerts: Set notifications when your preferred rate is reached

These tools help you delay or switch providers at the right time—turning casual payments into smart decisions.

Conclusion: Don’t Pay to Give Away Your Money

You worked for that money. Don’t let 5% disappear every time you spend.

In 2025, smarter tools exist for anyone to control when, where, and how they exchange money.

If you’re earning globally or living abroad, this isn’t optional—it’s essential.

Your income is already international.

Now make your currency management just as smart.