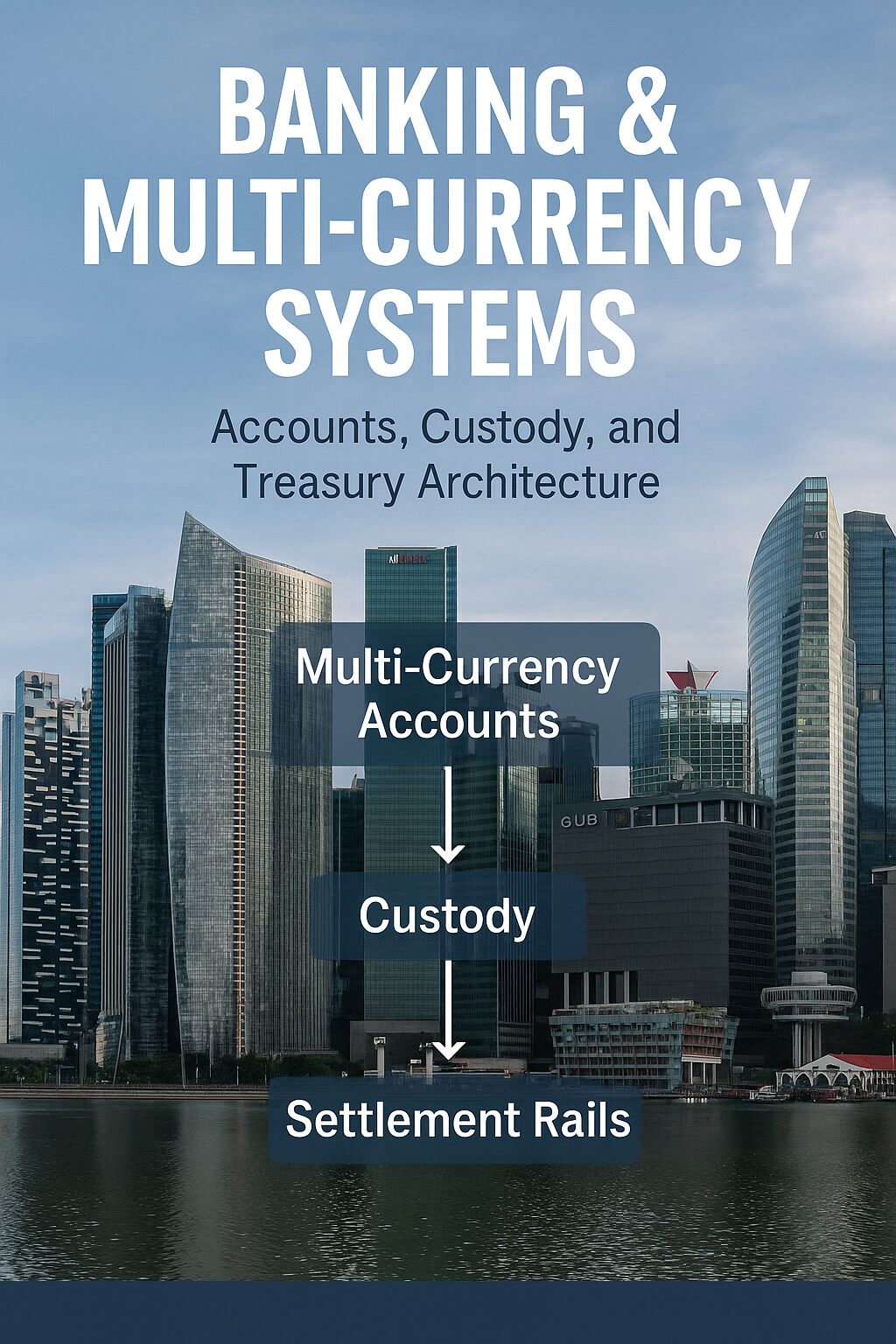

The Plumbing That Makes Structures Real

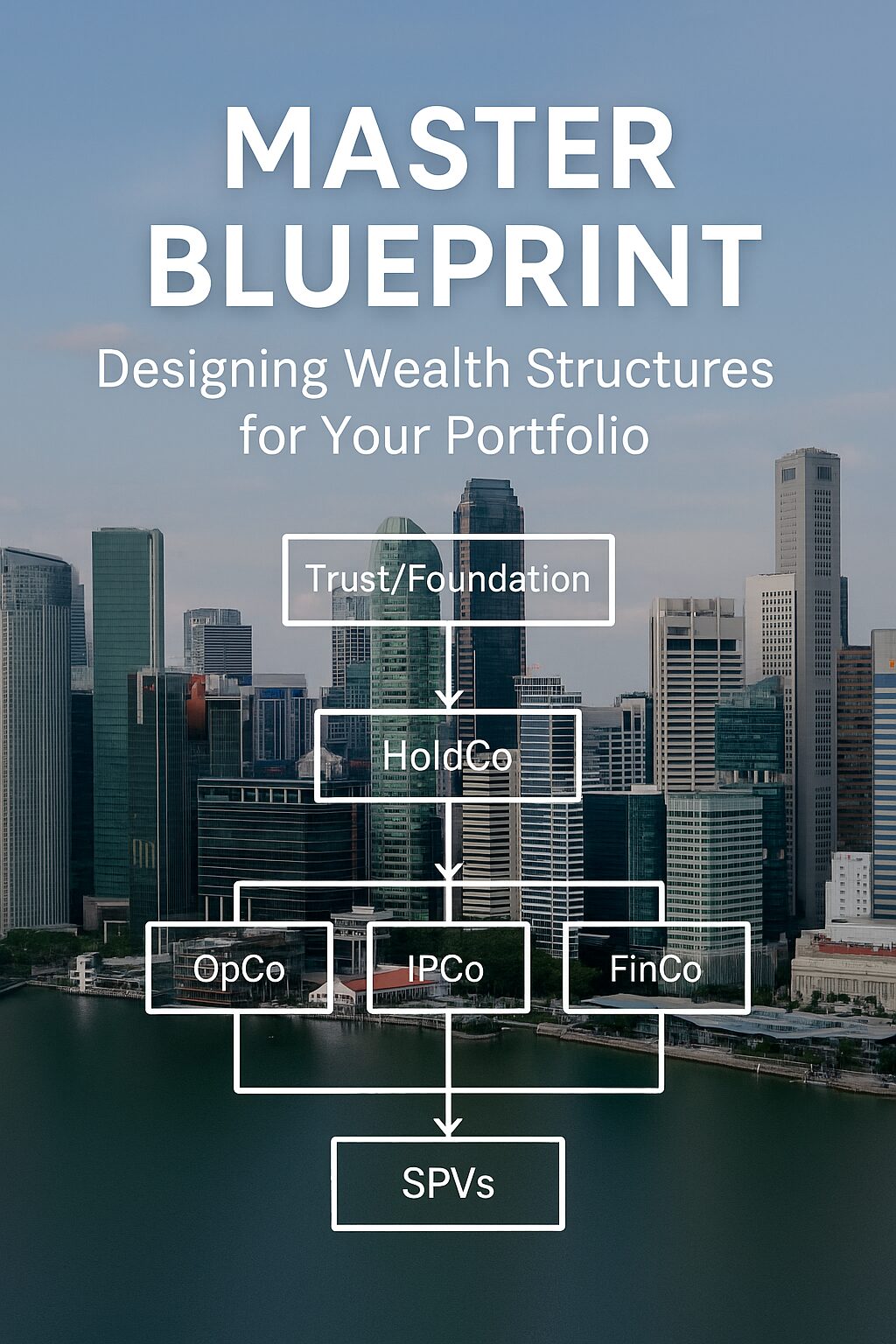

A beautiful entity chart dies in the first banking freeze. Architecture without payments is theatre. What keeps wealth resilient is not just HoldCos, SPVs, or trusts; it’s the multi-currency banking and custody system beneath them—how accounts are arranged, how payments are routed, how FX is handled, how fees and spreads are controlled, and how evidence is produced on demand.

This article is a structure-and-operations blueprint for global cash: account topology, custody segregation, settlement rails, FX policy, PSP/gateway design, reconciliations, controls, redundancy, and a 30-60-90 execution plan. No clauses, no redlines—only governance, cashflow, and operating rhythm engineered for high reliability and scale.

Main Body

1) The Three-Layer Cash Stack

Think in layers—each has its own job and controls.

- Operating accounts (OpCo local): receive customer cash, pay vendors/payroll, interface with payment rails.

- Treasury hub (FinCo): concentrates liquidity, executes FX, pays intercompany, funds dividends, services group debt.

- Custody & reserves: segregated accounts holding marketable securities and strategic cash equivalents, off the operating risk grid.

Rule: The closer to customers and staff, the thinner the capital. The further from operations (treasury/custody), the thicker and safer the buffer.

2) Multi-Currency Bucket Method

Stop treating currency as an afterthought. Use currency buckets to reduce slippage and panic conversions.

- Core buckets: USD / EUR / GBP / one Asian anchor (e.g., SGD or JPY). Add others only if justified by revenue or cost share.

- Deposit discipline: Park revenues in the currency earned. Convert intentionally on a schedule for specific uses (dividends, capex, debt service).

- Spread policy: Publish an internal spread cap (e.g., ≤40 bps over interbank for majors). If a quote exceeds the cap, batch or reroute (secondary bank/PSP).

- Natural hedging: Aim to fund costs in the same currency as revenues. Where mismatched, use simple forwards with monthly ladders—no hero trades.

KPI: % of outflows covered by in-currency inflows; realized FX spread vs. cap; conversion variance vs. plan.

3) Account Topology — How to Place the Boxes

Per entity:

- OpCo: at least 2 transactional banks (A/B failover) + PSP settlement accounts.

- FinCo: multi-currency omnibus + segregated sub-accounts per entity for intercompany clarity.

- IPCo/RealCo/SPVs: ring-fenced operating + distribution account; no shared vendor payment from treasury.

Per purpose:

- Collections (incoming), Disbursements (AP/payroll), Tax/Statutory, Dividends, Capex, Reserve (untouchable except by board resolution).

- Client/escrow where you hold third-party funds: use regulated structures; never co-mingle.

Signatory matrix: Dual approval for wires; payroll whitelisted; new beneficiary cool-off (e.g., 24–48h). Board-approved limits by role.

4) Settlement Rails — Choose, Test, Document

Bank-to-bank: SWIFT (global), SEPA (EUR), ACH (US domestic), Faster Payments (UK), PIX/RTGS (local instant rails where offered).

Card & alt payments: PSPs (Stripe/Adyen/etc.), local acquirers, APMs (iDEAL, POLi, UPI, etc.).

Crypto rails (if used): treat as separate project with risk policy and restricted purposes (not covered here).

Design goals:

- Redundancy: Two rails per critical corridor (e.g., EUR↔USD SWIFT + SEPA/ACH where legal).

- Latency: Cut-off calendar by corridor (who, when, last safe hour).

- Cost: Fee table by rail; use cheapest routing that meets SLA.

- Evidence: Store payment proofs and bank confirmations in DMS tied to the invoice or board minute.

Rail book: a one-page index listing corridors, rails, SLA, fees, cut-off, ops runbook contact.

5) PSP/Gateway Architecture — Capture, Settle, Reconcile

If you sell online or accept cards, the PSP is your front door for cash.

- Multi-PSP design: At least two providers per major region. Primary for volume, secondary for failover and price benchmarking.

- Settlement currency policy: Where possible, settle in the same currency as the charge to avoid PSP FX.

- Reserve management: Track rolling reserves and release schedules; forecast cash available vs. held.

- Descriptor control: Clean statements reduce chargebacks.

- Chargeback workflow: Central inbox, response SLA, evidence pack templates.

Reconciliation: Daily PSP → bank settlement match; weekly fee audit; monthly abandoned funds sweep. Automate with a lightweight TMS or scripts; human spot-checks remain mandatory.

6) Custody & Asset Segregation — Where Wealth Sleeps

Custody is not “a brokerage account.” It is the proof of legal segregation.

- Title: Accounts titled to the legal owner (e.g., “XYZ Trust, Trustee ABC Ltd.” or “FinCo Ltd. for benefit of…”).

- Segregation models: Segregated (your assets are separate) vs. omnibus (pooled). Choose segregated where available for core reserves.

- Asset servicing: Corporate actions, dividend collection, tax reclaim—verify provider SLAs.

- Settlement risk: Prefer DvP (delivery vs. payment) where applicable.

- Custodian concentration: No single custodian >60% of reserves; quarterly due diligence (financials, SOC reports, contingency plans).

Custody KPI: Breaks in reconciliation (zero tolerated), corporate action timeliness, counterparty exposure vs. limits.

7) Treasury SOP — The Operating Constitution

Write a 3–5 page SOP everyone can follow.

- Approvals: Dual-control wires; thresholds; emergency “two-out-of-three” keys.

- Beneficiaries: Whitelist with cooling-off; separate onboarding for new vendors.

- FX: Spread cap, approved instruments (spot/forwards only), tenor limits, laddering.

- Liquidity ladder: Tiers (T0 operating cash, T1 30-day buffer, T2 90-day reserves) with target balances per entity.

- Close cadence: Daily cash report; weekly FX/fees review; monthly bank fee audit; quarterly policy affirmation by board.

- Incident playbooks: Bank freeze, gateway outage, major chargeback wave, currency shock.

Store SOP + logs in the DMS; review at least quarterly with minutes.

8) Intercompany Cash — Pricing, Paper, Proof

Cash is structural, not seasonal. Make routes explicit:

- Royalties (OpCo→IPCo) for brand/tech; defined base (revenue/units), frequency, audit rights.

- Services/management fees (OpCo↔HoldCo/FinCo) with scope and cost-plus/pricing memo.

- Loans (FinCo→SPVs/OpCos) with facility letters and schedules.

- Dividends (OpCo/SPV→HoldCo) under board minutes and solvency tests.

Evidence chain: Contract → invoice → approval → payment proof → reconciliation → board minute. Break one link, and the protection narrative weakens.

9) Data & Systems — Run Treasury Like a Product

You don’t need an expensive TMS on day one, but you do need data hygiene.

- Minimal stack: Bank APIs/exports + PSP exports + a central ledger (or accounting system) + lightweight scripts/dashboards.

- Data schema (practical): entity_id, account_id, currency, counterparty, rail, purpose, invoice_id, approval_id, fx_rate, fee, spread_source, evidence_url.

- Dashboards: Liquidity ladder by entity/currency; FX exposure; fee & spread; aging of unresolved breaks; rail uptime incidents.

- Alerts: Low balance, spread breach, reconciliation breaks, PSP reserve anomalies.

10) Jurisdiction & Bank Selection — A Decision Matrix

Pick banks by corridor strength, onboarding realism, rail coverage, and survivability.

Matrix factors (score 1–5):

- Onboarding friction (KYC depth vs. your profile)

- Rail coverage (SEPA/ACH/Faster/RTGS access)

- FX pricing transparency

- Corporate client support (dedicated RM, cut-off extensions)

- Compliance predictability (clear policies, timely reviews)

- Balance sheet strength and regulator reputation

Rule of two: For each critical corridor, maintain two active institutions with tested failover.

11) Resilience Playbooks — Drills You Actually Run

- Bank account review/freeze: Switch to secondary rail; payroll priority; customer comms template; board minute documenting the event.

- PSP outage: Flip to secondary PSP; cap order acceptance; auto-email customers with alternative payment options.

- FX shock (>3σ move): Activate hedge ladder; pause non-essential conversions; board briefing within 24h.

- Chargeback spike: Tighten 3-D Secure; manual review rules; outreach campaign; weekly report to PSP risk team.

- Cut-off miss: Same-day alternatives per corridor; re-date invoices; notify vendors via template.

Run tabletop drills semiannually; log lessons; update SOP.

12) KPIs & Diagnostics — The Five Signals

- Rail redundancy: Every critical corridor has active failover tested in last 90 days.

- FX hygiene: Realized spread ≤ cap; ≥70% natural matching; forward ladder in place for mismatches.

- Reconciliation integrity: Daily bank and PSP reconciled; outstanding breaks <0.1% of volume.

- Cost control: Total payments cost (fees + FX) tracked; YoY improvement target set.

- Evidence velocity: Time to produce full payment evidence pack (contract→proof) < 30 minutes.

Amber means schedule fixes with owners and dates; red means board escalation.

13) 30-60-90 Day Execution Plan

Days 1–30 — Map & Mandate

- Draw account topology per entity & purpose; choose A/B banks per corridor.

- Approve Treasury SOP (dual control, whitelist, spread caps, ladder).

- Draft intercompany payment calendar (royalties monthly, dividends quarterly, services monthly).

- Build the rail book (corridors, SLA, fees, cut-offs, contacts).

- Start PSP secondary onboarding.

Days 31–60 — Build & Test

- Open multi-currency accounts; enable APIs/exports; integrate to ledger.

- Stand up PSP #2 and test live $10 transactions on each method.

- Move custody core reserves; confirm title/segregation; run a sample corporate action.

- Execute first planned FX conversions under spread cap; log quotes vs. interbank.

- Launch daily reconciliation and weekly fee/spread reviews.

Days 61–90 — Operate & Drill

- Run the bank freeze and PSP outage tabletop drills with timed objectives.

- Produce first month’s Treasury KPIs; present to board; adjust policy.

- Lock vendors to whitelists; implement beneficiary cool-off.

- Publish the liquidity ladder and minimum balances per entity.

- Close all documentation loops; archive evidence packs per flow.

14) Common Failure Modes (and Direct Fixes)

- Single bank, single rail: One compliance review stalls payroll.

Fix: Open secondary rails now; test quarterly with live payments.*

- Ad-hoc FX: Conversions on demand at poor rates.

Fix: Calendar conversions; spread caps; batch flows; use forwards for known exposures.*

- PSP monoculture: One gateway for everything; outage = zero revenue.

Fix: Multihoming PSPs; region split; retry logic; descriptor control.*

- Paperless payments: No invoices/approvals; tax authority recharacterizes flows.

Fix: Contract → invoice → minute → proof → reconciliation, enforced by SOP and audits.*

- Custody title mismatch: Assets held in wrong legal name.

Fix: Retitle; custodian letter; DvP policy; quarterly checks.*

Conclusion — Liquidity You Can Trust

Wealth survives when liquidity is mobile, provable, and inexpensive. That requires a multi-currency, multi-rail banking design, a segregated custody layer, and a treasury SOP that turns intent into habit. With currency buckets, spread caps, rail redundancy, PSP multihoming, airtight reconciliations, and drilled playbooks, your structure becomes operationally antifragile. The market can move, a bank can stall, a PSP can blink—your cash still moves, your payroll clears, your evidence prints.

Case Studies (place immediately above the preview)

Success — Dual-Rail Saves Payroll During Bank Review

- Design: Two banks per corridor; ACH + wire failover; beneficiary whitelist; payroll priority SOP.

- Shock: Primary bank triggers enhanced review; outbound wires paused.

- Outcome: Treasury shifts payroll to secondary rail within 90 minutes; zero employee impact.

- Lesson: Redundancy beats urgency.

Success — FX Cost Cut by 48 bps with Bucket + Calendar Method

- Design: Currency buckets; weekly conversion window; spread cap; batched PSP settlements.

- Shock: Revenue mix shifts to EUR; prior ad-hoc conversions would have spiked costs.

- Outcome: Realized spreads remain within cap; margin preserved despite volatility.

- Lesson: Purposeful conversions beat reactive swaps.

Success — PSP Multihoming Keeps Checkout Alive

- Design: Two PSPs; smart routing based on latency/approval; clear descriptors.

- Shock: Primary PSP regional outage.

- Outcome: Traffic shifts to secondary; approval rate dips 2% but revenue continues.

- Lesson: Checkout continuity is a treasury function.

Failure — Custody Title Error Exposed in Audit

- Design: Securities booked to OpCo trading account.

- Shock: Litigation at OpCo; auditors request proof of segregation.

- Outcome: Assets viewed as reachable; emergency retitle costs time and leverage.

- Lesson: Title lines matter more than logos.

Failure — Paperless Intercompany Reclassified

- Design: Management fees and royalties moved on “internal understanding.”

- Shock: Tax examination.

- Outcome: Payments denied; deemed distributions; penalties assessed.

- Lesson: Evidence is the cashflow.

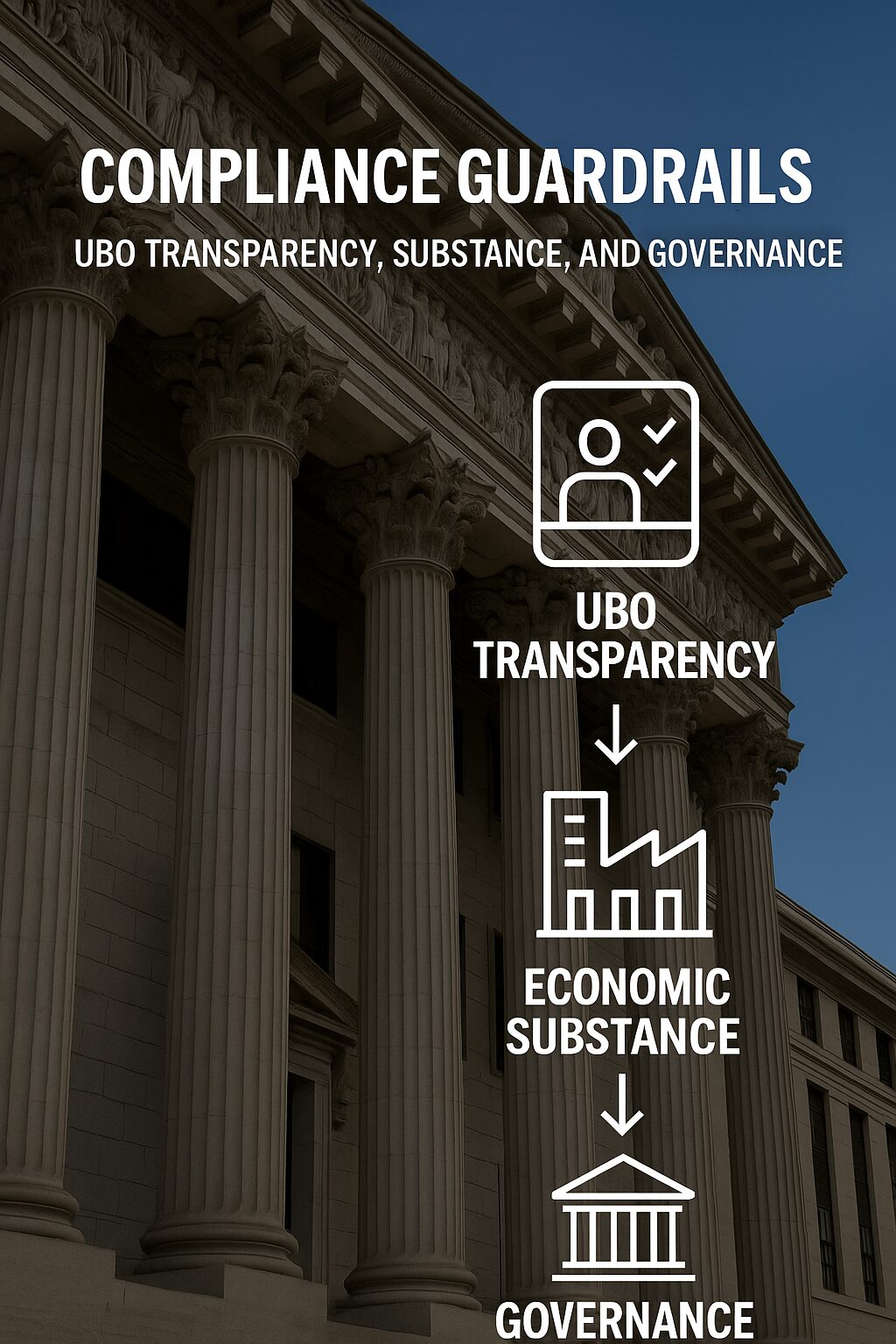

In the next installment, you’ll build the guardrails that prevent your architecture from drifting into risk: UBO transparency, economic substance, audit & reporting cadences, registers, and a year-round compliance calendar that proves reality on demand. We’ll show how to design governance so regulators see a living system, not a shell—and how that legitimacy directly lowers costs, accelerates banking, and protects outcomes when things get loud.