The Hidden Logic Behind Financial Protection Systems

When people lose income, many assume that society immediately abandons them.

No salary.

No security.

No protection.

But in reality, modern systems work very differently.

Across developed economies, governments are structurally designed to prevent individuals from collapsing completely — even when income disappears.

This is not charity.

This is not kindness.

It is systemic self-preservation.

Understanding this mechanism allows individuals to build long-term financial stability without panic, desperation, or destructive decisions.

This article explains:

- Why governments resist individual collapse

- How protection systems are quietly activated

- How to align personal strategy with institutional logic

- How to turn stability into long-term wealth

1. Collapse Is Expensive for Governments

When individuals collapse financially, governments pay the price.

Not emotionally.

Not morally.

Economically.

Every personal collapse creates systemic costs.

These costs include:

- Emergency healthcare expenses

- Homelessness infrastructure

- Crime enforcement

- Welfare administration

- Social instability management

- Productivity losses

One person failing creates multiple public expenses.

Millions failing creates national risk.

From a policy perspective:

Preventing collapse is cheaper than repairing collapse.

This is why governments prioritize stabilization over punishment.

2. Social Stability Is a Core National Asset

Modern states depend on predictable behavior.

Stable citizens:

- Work

- Consume

- Pay taxes

- Obey regulations

- Participate in institutions

Unstable citizens:

- Withdraw

- Resist

- Default

- Protest

- Migrate

- Destabilize systems

Instability spreads faster than poverty.

Once confidence collapses, recovery becomes exponentially difficult.

Therefore, governments invest heavily in maintaining minimum stability thresholds.

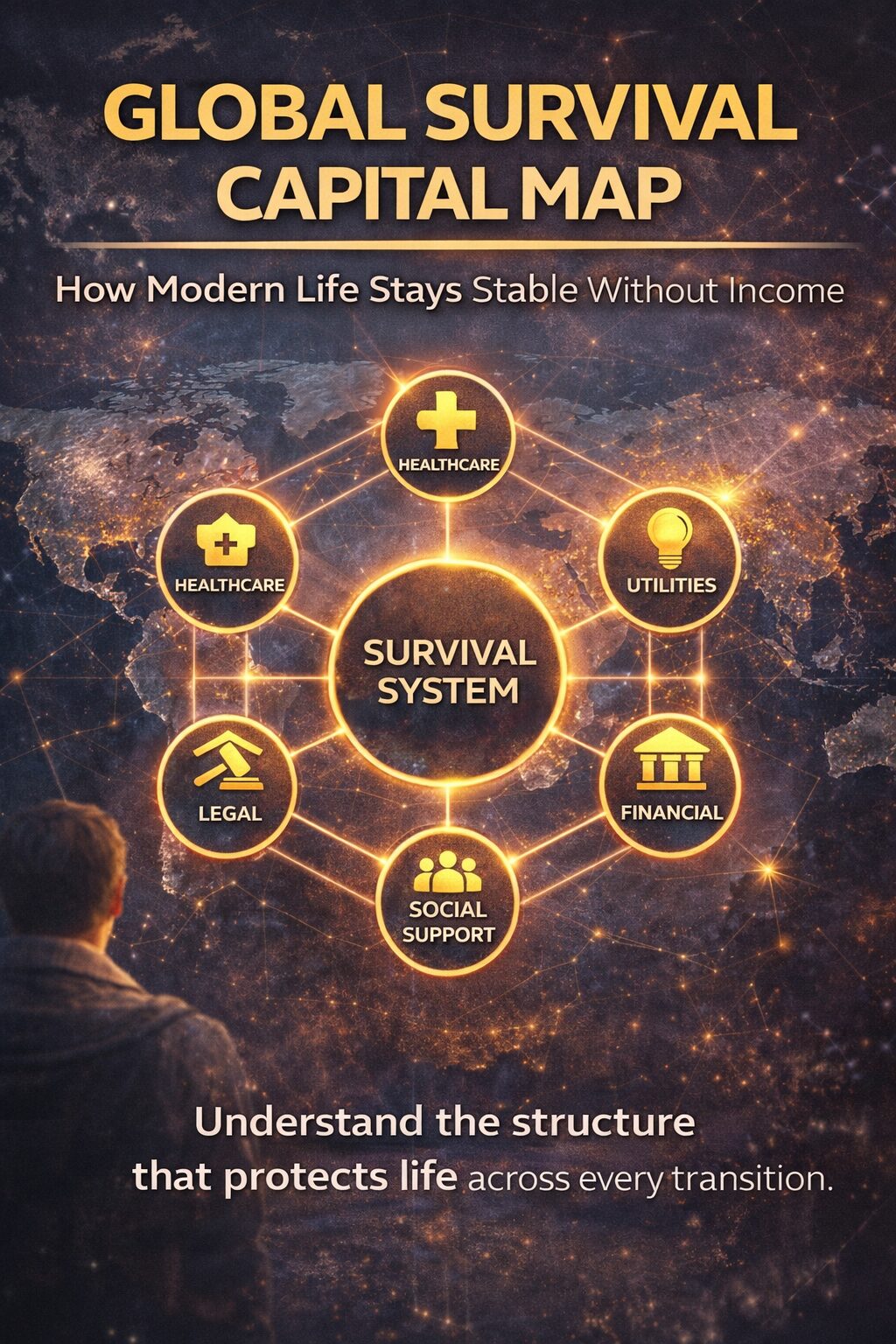

These thresholds include:

- Housing continuity

- Healthcare access

- Utility maintenance

- Financial account preservation

- Legal identity protection

As long as these remain intact, society remains functional.

3. Financial Systems Are Designed to Delay Failure

Contrary to popular belief, banks do not want mass defaults.

Governments do not want mass evictions.

Utilities do not want mass disconnections.

Insurance systems do not want mass abandonment.

Why?

Because synchronized failure destroys markets.

Instead, institutions prefer delay, restructuring, and absorption.

Examples include:

- Payment extensions

- Forbearance programs

- Temporary protections

- Debt restructuring

- Subsidized interest systems

- Default prevention mechanisms

These tools are rarely advertised publicly.

They are embedded in regulatory frameworks.

They activate automatically during stress.

4. Legal Infrastructure Protects Continuity

Every developed country maintains legal systems that preserve personal continuity.

These include:

- Identity protection laws

- Residency safeguards

- Minimum housing standards

- Healthcare entitlement systems

- Utility regulation frameworks

- Consumer protection statutes

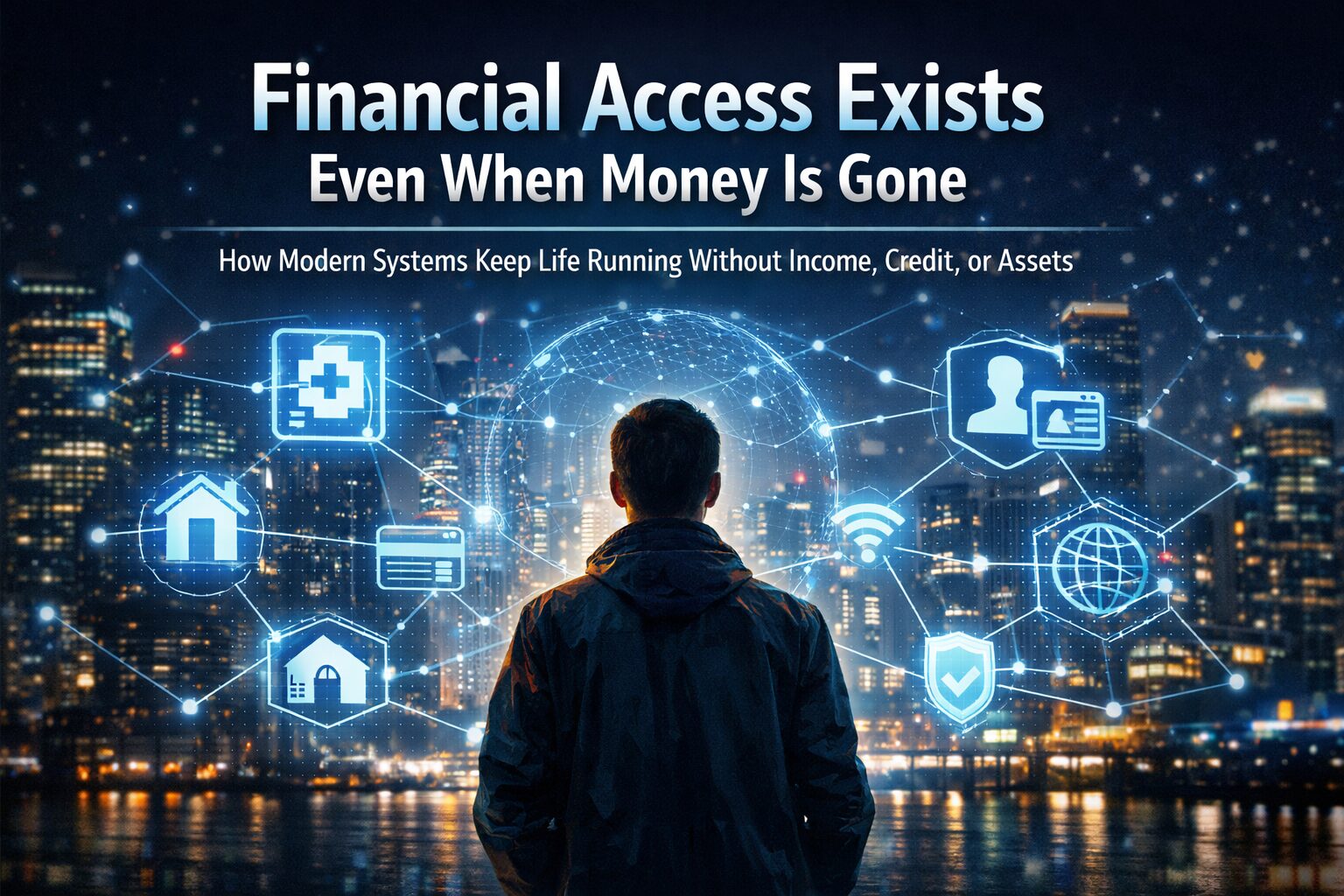

Even without income, individuals retain legal presence.

This presence allows them to:

- Open accounts

- Access services

- Maintain contracts

- Apply for programs

- Preserve financial identity

Losing money does not equal losing status.

Understanding this distinction prevents panic-driven mistakes.

5. Governments Protect Systems, Not Individuals

This distinction is critical.

Governments do not protect people because they care.

They protect systems.

People are components of systems.

When individuals fail, systems weaken.

So governments intervene to preserve functionality.

This includes:

- Labor market stability

- Housing market continuity

- Healthcare networks

- Financial liquidity

- Tax base preservation

Personal security is a byproduct of systemic protection.

Not the primary goal.

6. The Role of Automatic Stabilizers

Modern economies include built-in stabilizers.

These operate without public attention.

Examples:

- Progressive taxation

- Social insurance

- Subsidized services

- Credit guarantees

- Public lending programs

- Price controls in essential sectors

These systems activate when income declines.

They soften shocks before collapse occurs.

Most citizens use them unknowingly.

Smart individuals learn to use them intentionally.

7. Why Immediate Collapse Is Politically Dangerous

Political systems depend on legitimacy.

Widespread financial collapse destroys legitimacy.

Consequences include:

- Electoral instability

- Capital flight

- Institutional distrust

- International pressure

- Policy paralysis

No administration wants to be remembered for social collapse.

Therefore, crisis prevention is politically essential.

Support systems expand quietly during stress.

Retreating support creates political risk.

8. How to Position Yourself Inside Protection Systems

Understanding structure allows strategy.

Practical positioning includes:

Maintain Legal and Financial Presence

Always keep:

- Active identification

- Valid addresses

- Bank accounts

- Tax registration

- Insurance records

These keep you inside the system.

Preserve Credit and Payment History

Even partial payments matter.

Restructuring is better than default.

Communication prevents penalties.

Document Everything

Records create leverage.

Proof enables access.

Silence removes options.

Use Formal Channels

Official programs outperform informal solutions.

Applications create protection layers.

9. Converting Stability Into Opportunity

Protection systems create breathing room.

Breathing room creates strategy.

Strategy creates wealth.

When others panic:

- You prepare

- You reorganize

- You acquire skills

- You build assets

- You optimize income streams

Systemic stability is a platform.

Not a destination.

Those who understand this compound advantages.

10. The Wealth Gap Is Structural, Not Personal

Most people believe wealth differences come from effort.

In reality, they come from system navigation.

High performers:

- Understand regulations

- Use institutions

- Leverage programs

- Structure income

- Protect assets

- Plan taxation

Low performers react emotionally.

They ignore structure.

They operate blind.

Knowledge converts protection into capital.

11. Building a Long-Term Protection Stack

A personal protection stack includes:

Legal Layer

- Residency

- Identity

- Compliance

Financial Layer

- Banking

- Credit

- Insurance

- Investments

Income Layer

- Skills

- Platforms

- Licensing

- Content assets

Knowledge Layer

- Policy awareness

- Market understanding

- Risk management

Each layer reduces vulnerability.

Together, they create resilience.

12. Why This System Will Continue Expanding

Global competition forces governments to maintain stability.

Countries compete for:

- Talent

- Capital

- Productivity

- Innovation

Collapse repels all four.

Therefore, protection systems will expand, not shrink.

They will become more complex.

More digital.

More integrated.

Those who master them early dominate.

13. Practical Survival-to-Wealth Framework

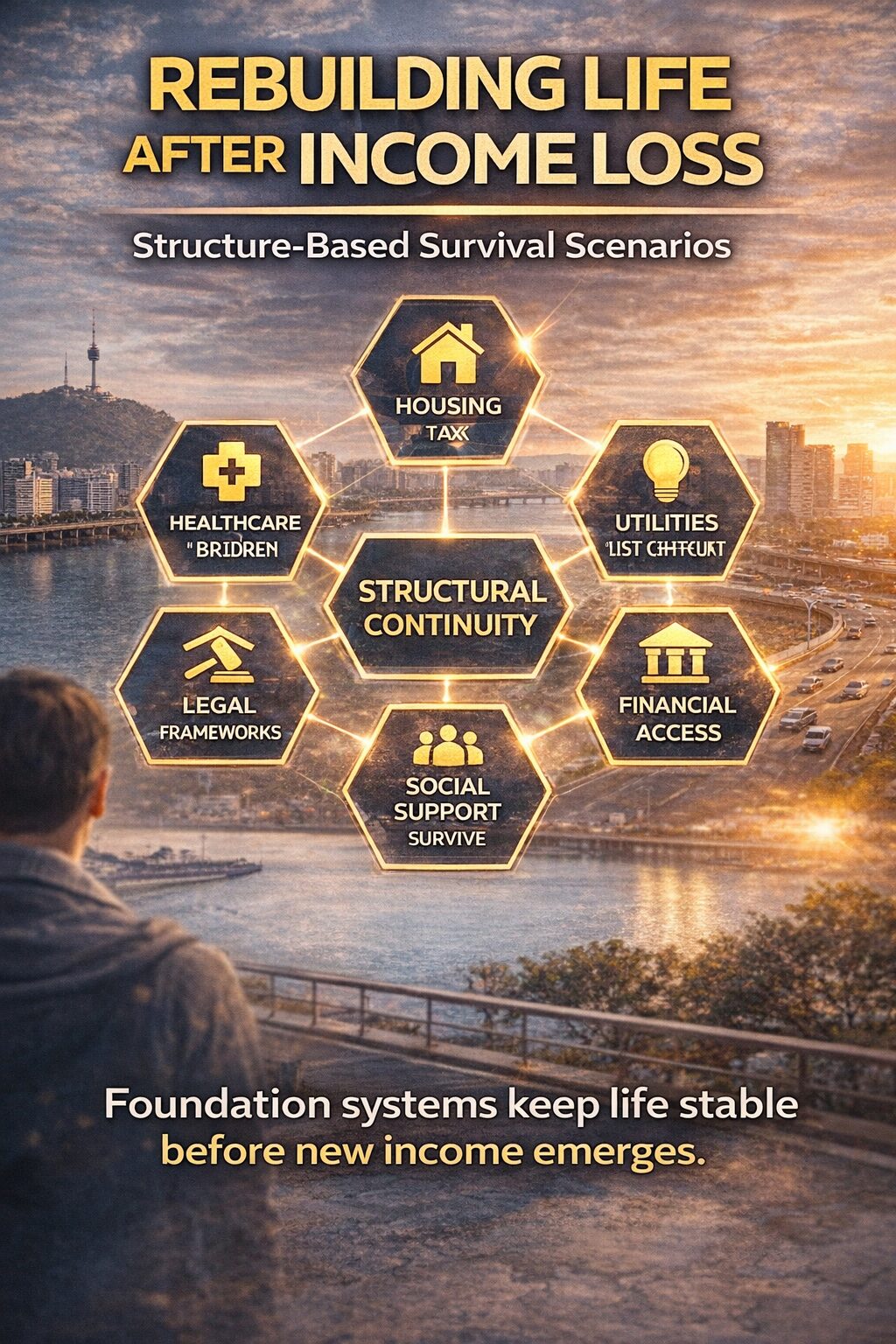

Step 1: Secure Core Access

Housing, healthcare, banking, utilities

Step 2: Optimize Financial Position

Debt management, credit structure, tax planning

Step 3: Build Scalable Income

Digital assets, global platforms, content systems

Step 4: Accumulate Protected Capital

Diversified investments, legal structures

Step 5: Reinforce Institutional Alignment

Stay inside policy incentives

This framework transforms safety into growth.

14. Case Patterns Observed Globally

Across multiple economies, successful individuals follow similar patterns:

- They never disappear from systems

- They remain administratively visible

- They maintain documentation

- They cooperate strategically

- They avoid emotional exits

Invisibility creates risk.

Visibility creates protection.

15. Why Understanding This Changes Everything

Once you understand that collapse is resisted structurally:

Fear decreases.

Decision quality improves.

Planning horizons expand.

Risk tolerance stabilizes.

You stop reacting.

You start designing.

This mindset separates builders from survivors.

Conclusion: Stability Is Not an Accident

Modern survival is engineered.

Governments build buffers.

Institutions absorb shocks.

Markets delay failure.

Legal systems preserve identity.

None of this is random.

Those who learn to operate within it gain lifetime advantages.

Those who ignore it remain vulnerable.

Wealth is not built by escaping systems.

It is built by mastering them.

Real-World Application Summary

- Maintain institutional presence

- Use formal protections

- Preserve documentation

- Restructure before default

- Build scalable income

- Align with policy incentives

These actions convert security into capital.

Next Article Preview

In the next part, we will connect all elements into a unified framework:

“The Survival Finance Framework That Replaces Emergency Thinking”

You will learn how to integrate:

- Income systems

- Protection systems

- Asset systems

- Global platforms

- Policy alignment

Into a single wealth architecture.

Subscription Invitation

If you want to master global financial systems, long-term protection strategies, and scalable wealth frameworks:

Follow this series.

Each article builds a permanent financial advantage.